大家好,今天小编关注到一个比较有意思的话题,就是关于可转换公司债券 配售 控股股东的问题,于是小编就整理了3个相关介绍的解答,让我们一起看看吧。

股票配可转债是什么意思?

股票配可转债是指在某种交易或投资组合中将股票与可转换债券结合起来使用。可转债是一种特殊类型的债券,具有可以在特定条件下转换为普通股票的权利。通过将股票与可转债组合在一起,投资者可以获得同时参与股票和债券市场的机会。

可转债通常在发行时有一个固定的债券利率和债券面值,并且在特定的时间段内可以按照一定比例或规则转换为公司的普通股票。转换为股票后,投资者可以分享公司利润和资本增长的潜力。

股票配可转债的目的是为了平衡投资组合的风险和回报。持有股票可以享受公司的成长和股息收入,但也承担股票市场波动和风险。持有可转债可以获得债券利息和本金还款的稳定收益,同时享有将债券转换为股票的机会,以便从公司未来的增长中获得更高回报。

股票配可转债的具体形式和比例可能因个人投资策略、市场条件和可转债的特定条款而有所不同。投资者在进行股票配可转债交易之前应仔细研究和了解相关债券和股票市场的风险和机会。

股票配可转债是指持有上市公司股票的投资者可以优先购买该公司发行的可转债,从而参与购买公司债券的优先权。配债本质上也是一种发行债券融资行为,只不过先向持有股票的股东融资1。

股票配可转债是指公司在发行股票的同时,还会向投资者配售相应的可转换公司债券。可转债是一种具有债券属性和股票属性的金融产品,持有人在债券期限内可以按一定比例将可转债转换为公司股票。

具体来说,当一家公司发行股票时,为了吸引更多的投资者,公司可能会配售相应的可转债。投资者可以按照一定的比例购买这些可转债,同时也可以获得相应的股票配售权。在未来一定的期限内,如果持有可转债的投资者希望将其转换为公司股票,可以按照约定的比例进行转换。这相当于可转债持有人将债权转化为公司股权,从而享有成为公司股东的权益。

股票配可转债的发行可以提供给投资者一个更加灵活的投资选择。投资者可以根据自己对公司发展的预期,选择购买股票、可转债或者两者都购买,从而实现不同的投资目标和风险控制。同时,对于公司而言,发行可转债还可以借债融资,降低融资成本,并在未来按需转换为股权,优化资本结构。

股东配售率什么意思?

股东配售率是指可转债发行时会根据股东持有的股票数量进行配售,股东可以不买。最终股东所买的债占所有发行债券的比率。

股东配售率越高说明公司的大股东认可度越高,不过因为大股东有六个月的禁售期,所以配售率越高,则刚上市的新债盘子越小

股东配售率是指按持有股票的股东按市值的一定比例配售。

股东减持转债是啥意思?

就是股东放弃公司的权益性资产,转为公司的债务人,不具有相应的投票决定权力。

减持可转债说明不打算转股,不打算扩充股本,是大股东珍惜控股地位的理性行为。

如果股东不减持可转债,未来可能会转股,转股后减持股票会受到限制,因此很多股东会选择将可转债减持,而不愿意转股。

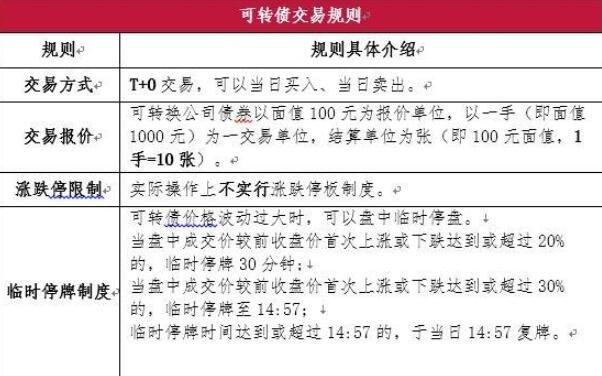

毕竟可转债实施T+0交易,并且不受涨跌幅限制,可能有很多股东可能会在卖出转债的时候拉升转债,然后进行套利。

股东减持转债是指股东卖出了手上的公司可转债。上市公司可以通过公开发行公司可转债进行融资,答应渠道包括向股东按比例配售,向二级市场公开发售。

股东购买可转债后,可以选择在二级市场上卖出,就是股东减持转债。目前的市场行情比较好,可转债上市后都会上涨一波,股东可以通过减持转债获得差价收益。

到此,以上就是小编对于的问题就介绍到这了,希望介绍的3点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。